Al grupo chino HNA

Amancio Ortega vende su 4,05% de NH Hoteles, valorado en 51 M €

Publicada 05/11/13

Pontegadea Inversiones, sociedad de Amancio Ortega, ha suscrito un contrato para vender al grupo chino HNA la participación del 4,059% que tiene en el capital de NH Hoteles, un porcentaje valorado en unos 50,9 millones de euros en función de los actuales precios de mercado.

Una vez que se materialice la operación, HNA Group se consolidará como accionista de referencia de la cadena hotelera, dado que elevará al 24,05% su participación en la compañía.

El contrato de compraventa suscrito con la firma de Ortega está sujeto a la consecución de las preceptivas autorizaciones, según informó HNA Group a la Comisión Nacional del Mercado de Valores (CNMV).

Las autorizaciones deben ser concedidas por parte de las correspondientes administraciones chinas, entre las que cita la Comisión Nacional de Desarrollo y Reforma, el Ministerio de Comercio y la Administración del Estado de Cambio Extranjero.

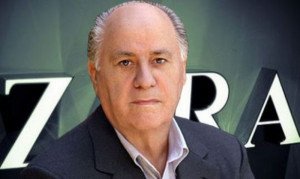

Amancio Ortega.

Amancio Ortega.El grupo chino desembarcó en el capital de NH Hoteles el pasado mes de abril, cuando tomó una participación del 20% mediante la suscripción de una ampliación de capital por importe de 234,28 millones de euros.

En la actualidad, además de HNA Group, en el capital de NH Hoteles están también presentes Hesperia, con un 20%, y BFA-Bankia, con alrededor del 12,5%.

El contrato de venta de la firma de Amancio Ortega transciende después de que varias de las cajas de ahorro salieran del accionariado de la cadena hotelera, la última de ellas Ibercaja, pues como informó HOSTELTUR noticias de turismo Ibercaja vende su 3,08% en NH Hoteles por 37 M €.

Asimismo, la próxima salida de Pontegadea se conoce después de que la cadena hotelera haya convocado a los representantes de los trabajadores con el objetivo de abrir un nuevo Expediente de Regulación de Empleo (ERE) que afectará al departamento de administración y finanzas, al que están adscritos unos 160 trabajadores.

Refinanciación

Asimismo, NH Hoteles anunció recientemente una emisión de obligaciones simples y obligaciones convertibles por un importe total aproximado de 470 millones de euros, dos operaciones que junto con los compromisos adquiridos con varias entidades de crédito para refinanciar 200 millones, supondrán una inyección inferior a los 700 millones de euros, con la que amortizaría totalmente el crédito sindicado firmado de 2012, de lo que informó NH Hoteles emitirá bonos simples y convertibles por 470 M €.

El consejo de administración de la compañía aprobó estas tres operaciones para establecer una nueva estructura de deuda, en sustitución del préstamos sindicado, y disponer de "recursos adicionales" para sus planes de inversión y acometer el reposicionamiento de su cartera de establecimientos.

NH Hoteles se anotó una subida del 2,78% en la sesión de Bolsa de este martes, que concluyó a 4,070 euros por acción, tras oscilar durante la negociación entre un mínimo y un máximo de 3,975 y 4,160 euros por título.

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.