La industria avanza en su lento proceso de consolidación

Los cinco grandes grupos aéreos de la UE ya controlan el mercado europeo

Publicada 23/04/19

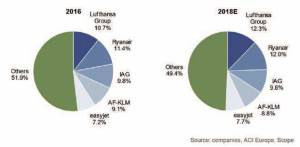

- El Top 5 de los grupos aéreos de Europa ya controla más de la mitad del mercado de la región

- La industria aérea del continente sigue un lento proceso de consolidación en el que el pez grande se come al chico

- El Grupo Lufthansa es el líder europeo absoluto, con un nuevo récord en 2018 de 142 M de pasajeros (+10%) y una cuota de mercado del 12,3%

El Top 5 de los grupos aéreos de Europa ya controla más de la mitad del mercado de la región, mientras las medianas y pequeñas aerolíneas luchan por su supervivencia. La industria aérea del continente sigue un lento proceso de consolidación en el que el pez grande se come al chico. Según IATA, el número de rutas servidas por más de dos aerolíneas ha aumentado cinco puntos porcentuales, al 30%, entre 2010 y 2017, “confirmando que el 70% sigue bajo un control monopolístico o duopolístico, con los beneficios para sus operadoras“.

Al cierre de 2018, los cinco grandes grupos aéreos europeos han superado en conjunto el umbral del 50% del tráfico total de pasajeros de la región -del 49 al 51%-, absorbiendo la capacidad de las compañías de menor tamaño que, agobiadas por la sobreoferta, la caída de las tarifas y el aumento de los costes impulsado por el alza en el precio del combustible -una partida de más peso en su estructura de costes-, están sometidas a una intensa presión financiera y han terminado por echar el cierre.

Los peces grandes

El Grupo Lufthansa lidera el crecimiento entre las grandes aerolíneas y alcanza la mayor cuota adicional del mercado, aumentando su participación en 1,6 puntos pasando a un estimable 12,3% en 2018 con respecto a 2016 con un tráfico de 142 millones de pasajeros.

Estos datos han colocado al grupo por encima de los 139,2 M (+8%) de Ryanair con una cuota de un 12%; los 112,9 M de pasajeros (+7,7%) de IAG y su cuota de un 9,8%; los 101,5 M de pasajeros (+2,8%) de Air France KLM, con una cuota de un 8,8%; y los 89,5 M (+10,6%) transportados por easyJet con una cuota de un 7,7%, paticipaciones que han sido calculadas por la consultora internacional Scope Ratings.

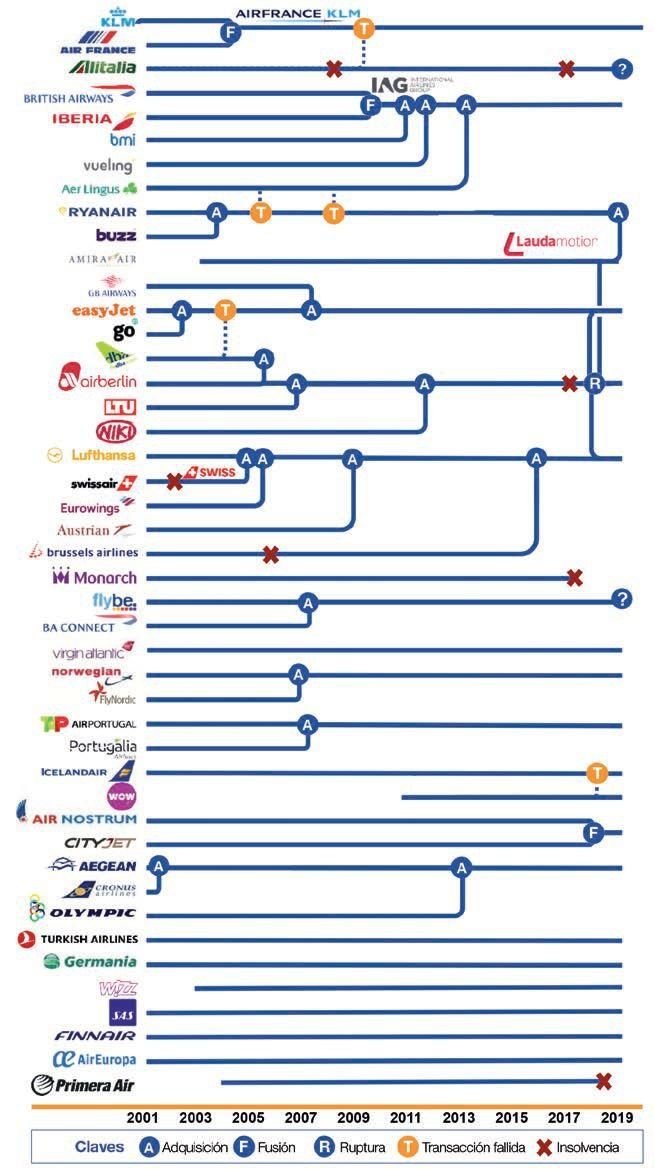

Los analistas de esta consultora especializada en certificar la capacidad crediticia destacan que las ganancias en participación de mercado están estrechamente relacionadas con el colapso o la adquisición de otras operadoras.

Peces chicos en peligro de extinción

“El período prolongado de dinero barato ha permitido a los empresarios establecer aerolíneas en toda Europa para aprovechar el crecimiento sostenido del tráfico de pasajeros, pero al hacerlo también han creado el exceso de capacidad que dificulta a todas las aerolíneas, excepto a las más grandes, hacer frente al aumento de los costes cuando hay tal presión a la baja en los precios de los billetes”, dice Sebastian Zank, analista de Scope.

“Y son las grandes compañías aéreas las que están utilizando la crisis entre las compañías más pequeñas para afianzar sus posiciones, ganando participación de mercado”, dice Zank.

Mientras que el sector de las aerolíneas europeas sigue fragmentado –todo el resto de la industria en conjunto retiene el 49,4% del mercado-, las aerolíneas más grandes han llenado los huecos dejados por la salida de aerolíneas como airberlin, Monarch, Primera, Small Planet, Azur, Cobalt, VLM, PrivatAir, entre otras, en los últimos dos años. El reciente colapso de la low cost Germania ilustra cómo las compañías menores continúan bajo presión este año.

La solidez de los grandes

Los analistas apuntan que lo que puede ser toda una amenaza para algunas aerolíneas más pequeñas suele ser solo un sacrificio temporal de rentabilidad para las operadoras más grandes como Ryanair, Wizzair, Easyjet o Lufthansa, que pueden fácilmente renunciar a algunos puntos porcentuales de rentabilidad al no estar en condiciones de mercado para aumentar sus tarifas aéreas para mantenerse competitivas.

La low cost irlandesa reportó una reducción en su margen EBITDAR a un 36% aún saludable, excluyendo el efecto negativo de Laudamotion, en la primera mitad de su año comercial 2018/19, frente al 41% en el período del año anterior, con una ocupación similar, y en el tercer trimestre entró en pérdidas, de casi 20 millones de euros, por la caída de sus tarifas de un 6%. La compañía ha adoptado la estructura de grupo y está haciendo ajustes de sus bases.

Peces medianos

Algunas aerolíneas de tamaño mediano también han sucumbido a las presiones del mercado, nuevamente en beneficio de las aerolíneas más grandes.

El Grupo Lufthansa y easyjet se repartieron los activos de la quebrada airberlin que para 2016 tenía una cuota de mercado del 2,8%. IAG adquirió slots de aterrizaje de la británica Flybe, aerolínea regional que ha sido vendida al consorcio de Virgin Atlantic, Stobart Group y Cyrus Capital, recientemente formado con el nombre de Connect Airways.

El futuro de Adria Airways en Eslovenia sigue en manos de la Agencia de Aviación Civil. Y el destino de Alitalia, la aerolínea de bandera italiana en quiebra y bajo administración especial, está por decidirse. EasyJet y Delta Airlines confirmaron que estaban considerando una oferta de rescate por la deficitaria aerolínea, conjuntamente con la estatal de ferrocarriles, Ferrovie dello Stato.

Las tres compañías formarían una joint venture para controlar la operadora italiana: la low cost británica, interesada en su negocio del corto y medio radio, la aerolínea de red estadounidense en las operaciones de largo radio y la ferroviaria italiana, mantener la participación del Estado italiano (ver: EasyJet y Delta confirman sus negociaciones para el rescate de Alitalia). No obstante, el futuro de esta alianza es incierto. EasyJet se retiró definitivamente del proyecto, por lo que faltaría, al menos, otro inversor.

Lufthansa también había manifestado su interés en invertir al menos en parte del negocio, pero finalmente lo descartó de plano tras conocer la intención del Gobierno italiano de retener un 15% del accionariado de la aerolínea.

El proceso continúa por inercia. Scope considera que la reorganización continuará mientras las tasas de interés sigan siendo baratas y las aerolíneas más grandes y más solventes puedan beneficiarse de sus mejores estructuras de costes y la fortaleza financiera para adquirir a buen precio compañías en quiebra o quedarse con parte de sus activos.

Muchas aerolíneas pequeñas no pueden superar tan fácilmente como las grandes el incremento de costes operativos y financieros -aumento de los precios del combustible, fortalecimiento del dólar, costes laborales más altos, tasas aeroportuarias y los reembolsos a los pasajeros por cancelaciones-.

Proceso de consolidación de la industria aérea europea

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.