Deloitte plantea distintos escenarios de acuerdo a la etapa de recuperación

El rol de la financiación en la viabilidad del negocio hotelero pos-COVID

Publicada 19/05/20

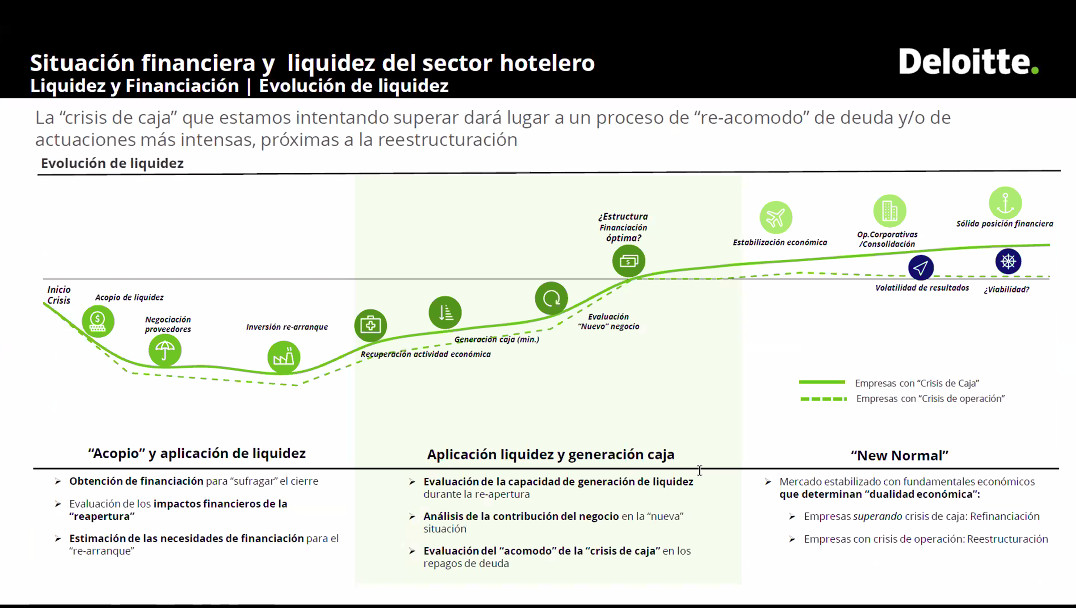

De cara a la nueva normalidad las empresas necesitarán capital para acondicionar el modelo de negocio a este entorno de nuevas demandas, por lo que el sector hotelero pivota sobre tres elementos que marcarán la viabilidad del negocio, explica Arturo Gayoso, socio de Financial Advisory de Deloitte, responsable del área de Transporte, Hostelería y Servicios. Las cadenas están acopiando liquidez para sobrevivir a la demanda cero, se están apoyando en las medidas económicas lanzadas por el Gobierno y están evaluando sus niveles de endeudamiento y financiación para definir qué es lo más adecuado para mantener el negocio en pie.

El coronavirus obligará a las empresas a adaptar su modelo y la necesidad de refinanciación dependerá del “volumen económico a invertir para acometer los cambios necesarios en la operación y proteger a los clientes”, sostiene Gayoso ante HOSTELTUR. También será clave el comportamiento de la demanda, que estará condicionada por “la recuperación de la turoperación y la apertura del espacio aéreo”.

La necesidad de refinanciación dependerá del “volumen económico a invertir para acometer los cambios necesarios en la operación y proteger a los clientes"

Y si bien hay incertidumbre sobre el momento en el que se recuperará el turismo internacional y habrá reactivación de caja, el experto agrega que, comprando con la última crisis, “contamos con un sistema financiero más solido, y por lo tanto la liquidez no debería ser ahora una limitante en la recuperación económica”. Asegura que “todas las entidades financieras están tratando de apoyar y mitigar el impacto de la pandemia en la economía”.

Tres etapas de financiación

Analizando las necesidades de financiación del sector hotelero Arturo Gayoso identifica tres fases.

En primer lugar la "Fase de Respuesta", por ser la inicial el objetivo principal fue, y todavía lo sigue siendo, “identificar las necesidades de liquidez y acceder a líneas de financiación bancarias que les permita superar el periodo de cierre”.

En este primer momento las compañías se han detenido a revisar su tesorería y simular diferentes escenarios de recuperación de demanda; también realizaron ajustes temporales de sus costes más relevantes (todas las cadenas le aplicaron ERTE a su personal y negociaron con sus proveedores) y se evaluaron las inversiones de “re-arranque” para proteger a los clientes pos-Covid-19.

En esta fase las líneas de financiación bancaria y las ayudas financieras auspiciadas por el Gobierno han sido importantes y “es esperable que si la crisis de la COVID-19 perdura, existan nuevas medidas gubernamentales para solventar la situación económica que tiene actualmente el país”

En segundo lugar está la “Fase de Recuperación”, que es la etapa intermedia y aquí “el comportamiento de la demanda y la capacidad de generación de caja del hotel será fundamental para reevaluar la estructura de financiación en la nueva normalidad del mercado”, señala el socio de Financial Advisory de Deloitte.

“Cuando hayan pasado los primeros meses de este new normal, habrá que reevaluar cuál es la estructura de financiación óptima, y nosotros creemos que habrá dos tipos de compañías”, dice Gayoso. Por un lado estarán “las que han pasado una crisis de caja, porque se ha producido un cierre y no hay demanda, y solo precisarán refinanciar sus deudas (con un mayor plazo de repago) para superar los efectos de la pandemia, a la espera de la recuperación de la demanda”.

Y por otro lado “los que ya venían un poco tocados, con volumen de deuda o que pasan por una crisis de performance y por lo tanto necesitarán un proceso de reestructuración más intenso” y “pueden requerir ahora de refinanciaciones profundas para desahogar su posición económica”.

En este contexto “no hay que descartar la entrada de financiación alternativa al mercado (fondos de deuda, special situations, etc.) para resolver situaciones complejas y que canalicen financiación que la banca no pueda atender en estos momentos”

El experto de Deloitte detalla que este es el caso de cadenas hoteleras “con un apalancamiento elevado y sostenible, pero con nuevos proyectos de construcción o de rehabilitación de hoteles que necesitarán financiación rápida a 2 o 3 años”. Y explica que la deuda alternativa “puede ser la vía de sacar proyectos hacia delante en el tramo inicial, para después refinanciar a largo plazo con la banca tradicional y con el hotel ya funcionando”.

La final es la “Fase de Avance”, que llegará con la progresiva evolución de la demanda y en esta etapa, lo que cree Deloitte, es que “las nuevas estructuras de financiación acaben generando operaciones corporativas de inversión o desinversión y con ello oportunidades para reforzar el posicionamiento de algunos grupos en el mercado”.

Por tanto, “es probable” que haya operaciones de desinversión por parte de algunas compañías “para reposicionar financieramente su empresa y enfocar su plan de negocio a futuro con mayor solidez”

Por último, Arturo Gayoso resalta que en el mercado de M&A se prevé que “se empiece a activar durante el segundo semestre de 2020, y que sea especialmente activo en 2021. La concentración del sector seguirá avanzando, ya que existe liquidez para ello, y los fundamentales de la industria turística española siguen siendo muy positivos”.

Además, los inversores financieros “han tomado posiciones muy relevantes en el mercado hotelero español” y tras haber adquirido conocimiento “es previsible que sigan incrementando sus posiciones, tanto a través de la adquisición de activos individuales, como con la compra de porfolios o la ejecución de joint ventures con operadores”.

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.