Temas de portada Hosteltur

Mercado hotelero en ebullición

A medida que se disipa la incertidumbre, cambia el perfil de los fondos inversores interesados por adquirir hoteles, sin embargo los hoteleros se han retirado de momento del mercado de compraventas

Publicada 02/11/21

2021 va a ser un “año histórico” en compraventa de hoteles, señalan fuentes del sector turístico. La causa principal es la pandemia del coronavirus, el desplome de la demanda turística internacional y las enormes tensiones financieras que ello ha generado entre las empresas hoteleras. Pero otros factores también convergen en esta tormenta perfecta.

Artículo exclusivo para suscriptores Premium

Forma parte de la comunidad de líderes de la transformación positiva de nuestro sector.

Elige el plan que mejor se adapta a ti, y accede a todo nuestro contenido, descárgate nuestras revistas y disfruta de descuentos y otras ventajas en los eventos organizados por Hosteltur.

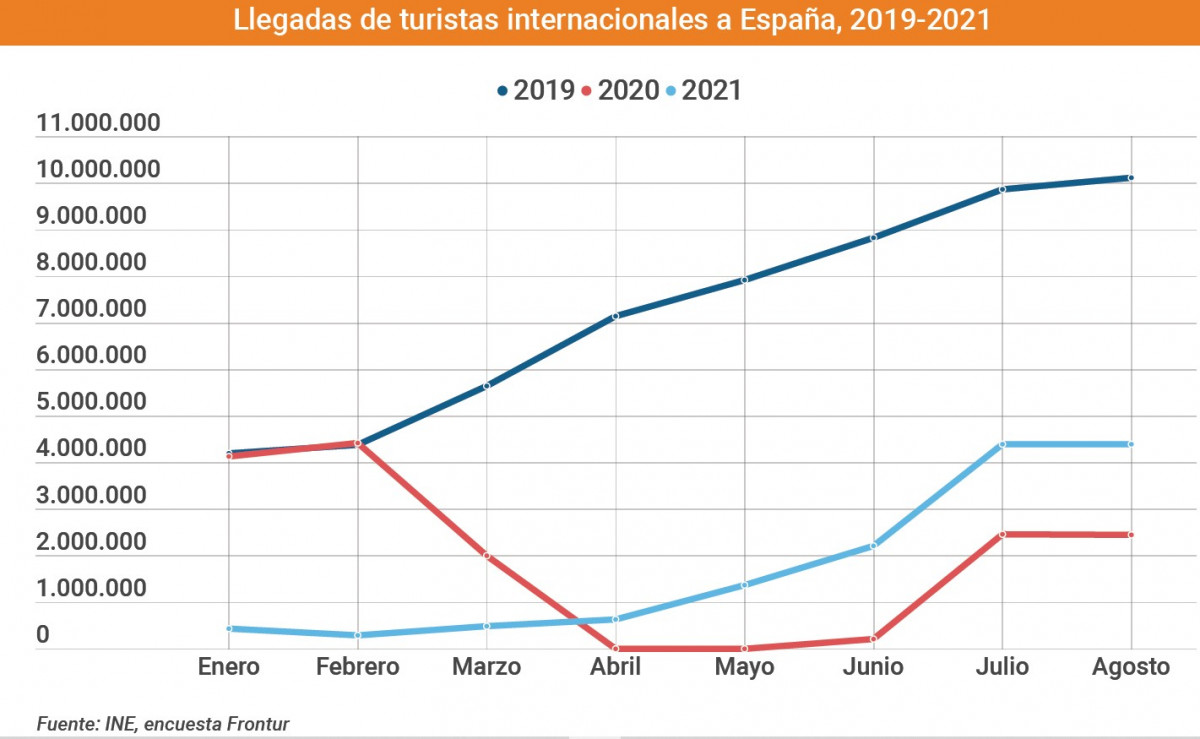

Tras un año y medio de coronavirus, son muchas las empresas turísticas que se encuentran en respiración asistida. A un verano muy malo o inexistente en 2020 siguió una temporada estival pésima en 2021.

De hecho, durante el verano de 2021 no se han alcanzado en España ni el 40% de las pernoctaciones de viajeros extranjeros que se registraron en 2019, según la CEHAT. “Las cifras estivales aliviaron momentáneamente algunas zonas de España y representan tan sólo un espejismo de recuperación”, sostiene Jorge Marichal, presidente de la patronal hotelera.

Así las cosas, el pasado agosto el portal inmobiliario Idealista informaba que el número de establecimientos con licencia hotelera que se han puesto a la venta en España a través de esta plataforma ascendía a 639 edificios, un 30% más que hace un año. Pero hay muchos otros hoteles que se han puesto a la venta en canales más confidenciales. Y a este mercado han llegado nuevos actores con dinero y un renovado interés por España: los fondos de inversión.

¿Quién compraba en 2020?

“En el periodo que va desde 2016 hasta 2019, en España el RevPar de los hoteles tanto del ámbito vacacional como del urbano va creciendo de una manera sostenida, los tipos de interés están a cero y hay una cantidad de liquidez muy importante en el mercado. Esto provoca que los principales compradores de hoteles, que encuentran producto para el tipo de retorno que esperan, sean los hoteleros”, explican Marc Molas y Africa Palau, del equipo de transacciones hoteleras de la firma Deloitte.

Sin embargo, todo cambia en marzo de 2020. “Llega el coronavirus, se dispara la incertidumbre y el primer diagnóstico que muchos inversores hacen es: llega el momento de las oportunidades”.

Así, a lo largo del año pasado fueron muchos los gestores de fondos que crearon unas estructuras o vehículos de inversión y lograron levantar capital internacional con una idea que podría resumirse así: los propietarios hoteleros estarán en una situación complicada porque no tienen ingresos, acumulan deudas y van a aflorar activos a precios de risa.

“No olvidemos que todos los grandes tenedores de capital buscan dónde colocar su dinero y en 2020 la bolsa y los productos financieros tenían rentabilidades muy bajas. Los hoteles se visualizan entonces como una gran oportunidad, precisamente porque veníamos de unos años en los que apenas estos activos se podían comprar”, comenta Marc Molas.

Sin embargo, los chollos que algunas gestoras de fondos esperaban ver llover desde el cielo no aparecieron en 2020. ¿Qué ocurrió?

Según apuntan fuentes financieras, “la posibilidad de quiebras en cascada en el sector turístico había atraído principalmente a fondos de perfil oportunista. Recordemos que había muchísima incertidumbre: la primera vacuna contra la COVID-19, de la compañía farmacéutica Pfizer, no se anunció hasta noviembre de ese año. A pesar de todo, en ese momento la banca dio un soporte a los hoteleros muy fuerte, con carencias, con préstamos ICO, etc, y los hoteleros no se sintieron ahogados, no tuvieron la urgencia de malvender un activo antes de que la empresa se hundiera”. A ese apoyo financiero también se sumaron otras ayudas como los planes ERTE.

“Además, algunos fondos no querían comprar sin deuda”, explican las fuentes financieras. “Esto es porque si apalancas una inversión, es decir si le incorporas deuda, la rentabilidad financiera te sube exponencialmente. De este modo podrían obtener mayores tasas de retorno”, añaden. “Sin deuda, no les interesaba hacer esa inversión. Ese factor paró a muchos inversores en 2020, aparte de que no había un punto de encuentro en cuanto a precios”, indican. Resultado: los fondos oportunistas tuvieron poco que rascar el año pasado.

Según apunta Africa Palau, de la firma Deloitte, “el levantamiento de capital en 2020 se generó pensando que habría unas rentabilidades tremendas, que los hoteles se venderían casi a precio de ganga, con descuentos de hasta el 40%. Pero esto no se ha dado”.

En todo caso, “ahora hay oportunidades de compra porque hay determinados hoteles que se han puesto a la venta, cosa que difícilmente habría ocurrido en otras circunstancias. Los hoteles se venden, pero a su precio”.

¿Quién compra en 2021?

A medida que la incertidumbre provocada por la pandemia se va disipando, ha comenzado a cambiar también el perfil de los fondos inversores.

Según comentan fuentes financieras, “ya no es solo un perfil oportunista como en 2020, de los que pretendían comprar hoteles a precio de derribo, sino que están volviendo los fondos de valor añadido -aquellos que añaden un valor al hotel y al cabo de unos años se irán- y los fondos más conservadores, que permanecerán a largo plazo”.

Estos últimos son los vinculados a fondos de pensiones, gobiernos, instituciones, etc, “y se están dando cuenta de que el turismo vacacional es muy resiliente. Por tanto, están dispuestos a pagar precios más altos pues perciben el turismo como una apuesta segura y también porque atribuyen un valor al ladrillo”.

Resultado del regreso de los fondos de valor añadido y fondos conservadores: cada vez se van alcanzando más puntos de encuentro entre vendedores y compradores.

¿Quién está vendiendo?

Las empresas que están vendiendo hoteles son sobre todo aquellas que ya entraron “estresadas” en la pandemia y ahora se están viendo obligadas a desprenderse de algunos activos para sobrevivir, apuntan fuentes financieras.

“Algunas empresas en particular han sufrido mucho y cada mes que pasa sufren más, sobre todo el producto urbano, el que más está tardando en recuperarse. Por ejemplo, Barcelona lo está pasando muy mal”, añaden las mismas fuentes.

El problema es que ese “estrés” de caja sigue agravándose debido al modo en que funciona buena parte de la hotelería española vacacional, es decir, un modelo de negocio basado en grandes volúmenes concentrados en un período de tiempo muy pequeño.

“El modelo mallorquín antiguo consistía en llenar el hotel en julio y agosto, cuando se hacía el 80% de los beneficios de la temporada. Antes, el turoperador avanzaba dinero en enero y febrero, lo que permitía financiar la apertura del hotel hacia mayo, pero tras la quiebra de Thomas Cook esto ya no es así en muchos casos”, explica José Yudici, quien ha trabajado en los departamentos de expansión hotelera de varias cadena y ahora ocupa el cargo de Chief Development Officer en Smy Hotels.

Así pues, tras un 2020 nefasto y un verano de 2021 que “no ha sido bueno”, Yudici cree que “los problemas de tesorería se han agravado”, por lo que podríamos ver muchos más hoteles que se ponen en venta durante este invierno.

En Deloitte han visto muchos casos de cerca. “Puedes encontrarte gente que al final decide no vender el hotel o al revés, incluso de personas que decían ‘No venderé un hotel en mi vida’. Pero cuando analizas su porfolio, te das cuenta de que el problema que tiene a veces se puede resolver alquilando o vendiendo un activo. Pero no siempre el asesoramiento en la compra-venta es lo primero que tienes que hacer. Pueden plantearse otras alternativas como la refinanciación, la revisión de contratos, etc”.

¿Dar entrada a socios financieros en el accionariado de la empresa es una alternativa a desprenderse de un hotel para obtener liquidez?

Según apunta Africa Palau, “estamos viendo mucha presión para comprar este tipo de cadenas hoteleras, pero las familias hoteleras se revuelven bastante contra esta idea. De hecho, hasta ahora nadie ha entrado en el accionariado de ninguna cadena mallorquina mediana. A todas las han llamado, pero solo se han dejado querer compañías pequeñas”.

¿Influye la falta de sucesión en la empresa familiar?

¿La falta de relevo familiar en algunas empresas puede actuar como revulsivo y hacer que un mayor número de hoteles se pongan a la venta?

“Esta casuística siempre ha existido y existirá”, apunta Marc Molas, de Deloitte. “Por ejemplo, si una persona tenía intención de jubilarse dentro de dos o tres años y le ha pillado la pandemia, en estos momentos le inquieta mucho la perspectiva que le aguarda para los próximos tres años, donde tendrá que trabajar duramente para reposicionar la empresa, sin tener sucesión. En estas circunstancias, pueden tomar la decisión de vender, aunque sea con algo de descuento. Esto se va a producir. Sobre todo, en hoteles independientes y en cadenas pequeñas”.

Fuentes financieras coinciden en este análisis: “La falta de relevo generacional continuará afectando al sector hotelero de España, por fases, puesto que no se desarrollaron todos los destinos a la vez. En cualquier caso, ese proceso que ya estaba sucediendo se ha acelerado con la COVID. Se junta que el posible vendedor lo está pasando mal con que hay alguien que quiere comprar”.

¿Qué se está vendiendo?

¿Qué tipo de operaciones de compra-venta son las que se están cerrando? Principalmente, aquellas que conciernen a “hoteles buenos, tanto en el urbano como en el vacacional”, resume Marc Molas. “A medida que la calidad del activo va bajando, el descuento obviamente tiende a incrementarse”, añade.

¿Y qué pasa con los hoteles no tan buenos que se han puesto a la venta? Según apuntan los expertos de Deloitte, el problema es que los fondos de inversión los están ignorando y solo los inversores industriales, es decir los hoteleros, son los que podrían ver sus potencialidades y apostar por ellos.

Y es que el gestor de fondos, a diferencia del inversor industrial, tiene que defender y sostener su “equity story” o comunicación financiera ante los fondos financieros que le han confiado su dinero. Si ha pactado con los inversores que destinará el dinero a adquirir hoteles de más de 150 habitaciones en primera o segunda línea de playa en Costa del Sol, Canarias y Baleares, no podrá justificar otro tipo de operación.

“En cambio, los hoteleros son mucho más flexibles y especialmente los hoteleros locales, que conocen muy bien los emplazamientos. Cuando compran, miran a largo plazo porque les interesa implantarse en una zona que le falta o donde estratégicamente le interesa crecer, etc. Pero ese comprador ahora ha desaparecido porque sus prioridades en estos momentos son otras: los ERTE, los préstamos ICO, etc”, apuntan desde Deloitte.

En conclusión, los hoteles de menor calidad quedan fuera del radar de la inversión, pues a los grandes fondos no les interesan y los hoteleros que podrían apostar por ellos ahora no tienen capacidad para acometer una expansión. “Por eso lo que estamos viendo en general son transacciones de hoteles buenos y por eso no bajan los precios, porque hay muchos inversores buscando lo mismo o cosas parecidas”, añade Marc Molas.

José Yudici, CDO en Smy Hotels, también apunta otro factor a tener en cuenta: “Aunque España no sea Grecia, aquí también tenemos muchos hoteles con problemas urbanísticos, que no tienen las plazas bien hechas, o siguen manejando negro. Y estos condicionantes echan para atrás a un fondo, que se rige por unas reglas de inversión”.

¿Volverán a comprar los hoteleros?

En un mercado de transacciones donde los únicos compradores de hoteles parecen ser los fondos financieros, cabe preguntarse si los hoteleros tradicionales podrían volver al terreno de juego. De hecho, en 2021 solo tenido lugar una operación de gran calado donde el comprador ha sido una gran cadena hotelera. El grupo mallorquín Riu ha comprado por 670 millones de euros la participación de TUI (su socio estratégico) en 19 hoteles que operan bajo la marca Riu Hotels & Resorts. Se trata por tanto de una operación interna, ya que esos activos eran propiedad al 49% de TUI y de la familia Riu al 51%.

¿Podrían los hoteleros volver a comprar hoteles en una siguiente fase, una vez la incertidumbre se vaya disipando y teniendo en cuenta la abundancia de oferta de activos en el mercado?

La respuesta dependerá de cuándo y cómo los bancos vuelvan a conceder préstamos a los hoteleros para financiar la compra de hoteles.

De hecho, desde el inicio de la pandemia los bancos han mantenido una política de extrema prudencia al respecto, siguiendo las directrices del Banco Central Europeo. Y es que el organismo regulador ha puesto al sector turístico en vigilancia durante el último año y medio, desde que estalló la pandemia.

“Lo cierto es que la banca no estaba incrementando su exposición en el sector turístico por la enorme incertidumbre que había”, confirman fuentes financieras.

Pero a medida que la recuperación del turismo se consolide y se vaya normalizando la movilidad internacional, la banca prevé que esa política de prudencia en cuanto a la concesión de créditos para adquirir hoteles se irá relajando progresivamente en los próximos meses y dependiendo de los segmentos.

“Por ejemplo, ahora ya tenemos certeza total sobre la recuperación del segmento vacacional. La hotelería urbana de ocio también se va a ir recuperando, antes que la de negocio. Según vaya sucediendo esto, la banca recuperará también los niveles de confianza previos a la pandemia y de hecho esto ya está comenzando a suceder, ya se están empezando a firmar operaciones nuevas de financiación”, comentan fuentes bancarias.

En cualquier caso, durante todo este tiempo en que el grifo del crédito para comprar nuevos hoteles ha estado cerrado, aquellos inversores que tenían prisa para hacer una inversión han tenido que acudir a fuentes alternativas de financiación (algo más caras), como por ejemplo family offices, fondos de deuda, etc.

En suma, el mercado de transacciones hoteleras continuará dando de qué hablar en los próximos meses, mientras los hoteleros “calientan” para volver al campo de juego.

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.