Tráfico, competencia y propiedad

Qué esperar de la alianza entre LATAM y Delta

Análisis del potencial del mercado aéreo de Sudamérica y su desafío competitivo

Publicada 25/10/19

- Es competitivamente delicado el análisis de la alianza entre Delta y LATAM Airlines, afirma un informe de las agencias de viajes chilenas

- La concentración de oferta entre Chile y EEUU de LATAM y Delta no alcanza la dimensión que suponía un acuerdo con American Airlines

- Las autoridades financieras y de Competencia de Chile tienen a estudio la propuesta de compra del 20% de las acciones de LATAM por Delta

Chile/ "La industria aérea es una industria de redes y cuando se analiza por partes se llega a conclusiones erradas, por eso es competitivamente delicado el análisis de la alianza entre Delta y LATAM Airlines, y más si se mantienen los acuerdos de código compartido de LATAM con Iberia y British Airways". Esta es una de las conclusiones de un informe del economista Manuel Cruzat Valdés presentado por Sergio Purcell, vicepresidente de ACHET, en el Congreso Anual de la asociación.

La concentración de tráfico que supondría una alianza entre LATAM y Delta Airlines no es tan alta como la que representaba el posible acuerdo con American Airlines. Eso ya lo han dicho las autoridades de la Asociación Chilena de Empresas de Turismo (ACHET), que accionó judicialmente contra el Joint Business Agreement que la Corte Suprema chilena vetó.

La propuesta de Delta para comprar el 20% de las acciones de LATAM, tener presencia en el directorio y generar una "alianza estratégica de tráficos entre Norteamérica con coordinación total de precios y de itinerarios" está a estudio de la autoridad de Competencia y la autoridad financiera de Chile.

¿Y cuál sería el escenario en caso de aprobarse?

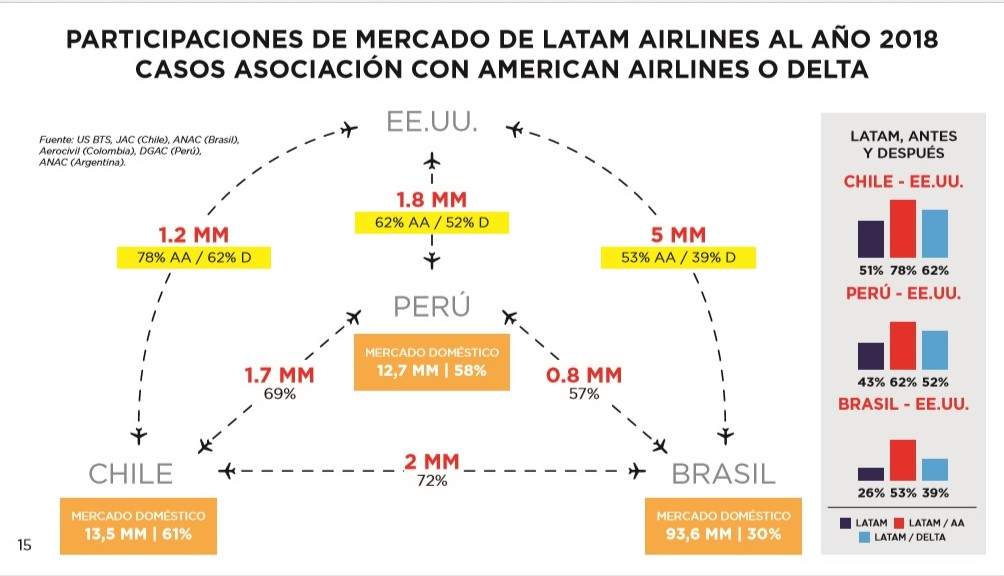

En los tres mercados principales donde LATAM opera con rutas a EEUU, su presencia aumentaría: en Chile saltaría del actual 51% a 62% de los asientos, en Perú de 43% a 52% y en Brasil de 26% a 39%.

Esta concentración no alcanza la dimensión que suponía un acuerdo con American Airlines. En ese caso, según el informe presentado por ACHET, American junto con LATAM hubieran ostentado el 78% de los asientos entre EEUU y Chile, 62% entre Perú y EEUU y 53% de la oferta entre Brasil y EEUU.

"Nosotros estamos bastante más confiados de que la autoridad va a aprobar un acuerdo en el que no hay casi nada de concentración y solamente una ruta de las 250 que tenemos que hay un overlap (Sao Paulo-Nueva York). Esperamos que para la autoridad sea más sencillo resolver este tema", dijo el CEO de LATAM, Ignacio Cueto, en El Mercurio.

El market share doméstico de LATAM en estos tres mercados es alto: 61% en Chile, 58% en Perú y 30% en Brasil. Y también tienen un claro dominio en el tráfico entre los tres países: entre Chile y Brasil llevan el 72% de los pasajeros, 69% entre Perú y Chile y 57% de la oferta entre Brasil y Perú.

¿Que va a pasar con las alianzas?

La salida de LATAM de Oneworld empareja el escenario. En 2018, Oneworld con American (28%) y LATAM (20%) sumó 48% del mercado. Sky Team tuvo 9% con Delta más 3% de Aerolíneas Argentinas, y Star Alliance con United, Avianca y Azul sumaron 27% de los pasajeros de EEUU a Sudamérica. Dos low cost estadounidenses 7% (JetBlue y Spirit) y otros 7%.

LATAM dejaría Oneworld y no se uniría a otra alianza. American ya anunció un aumento de capacidad para al menos tres de sus rutas prioritarias a Sudamérica: Lima, Santiago y Sao Paulo.

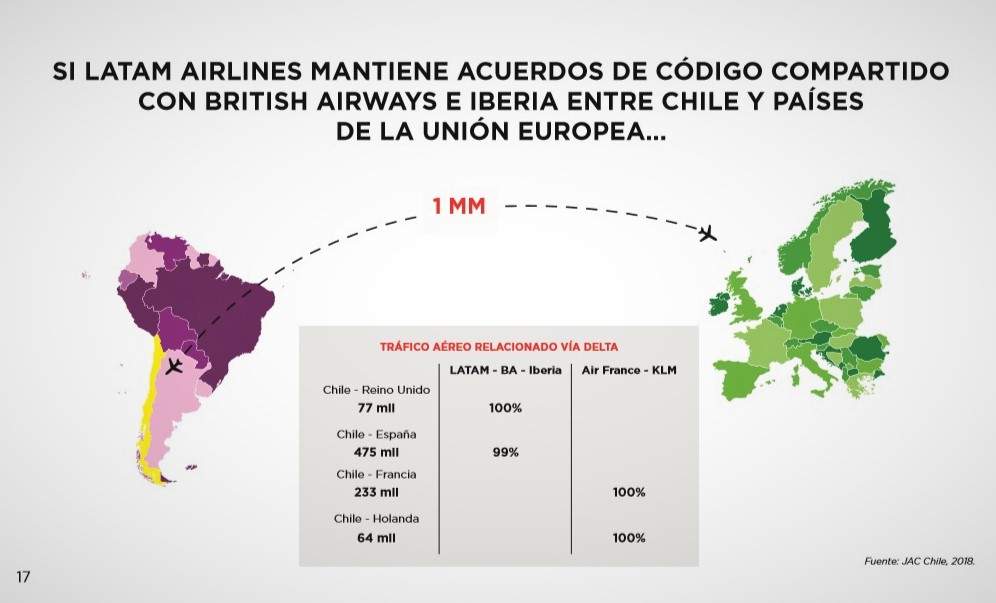

En el tráfico de Chile y Brasil hacia y desde Europa sí se observan "algunos niveles de concentración bastante preocupantes", dice el informe de Cruzat Valdés. "Y más si Delta tiene incidencia en la propiedad de KLM". LATAM mantiene acuerdos de código compartido con Iberia y British Airways, y Delta con Air France-KLM, un caudal de un millón de pasajeros anuales, casi la totalidad del mercado (ver gráfico 2).

Como fue dicho, este es un tema de redes, y la propiedad incide. "Delta tiene 51% de Aeroméxico, 9% de Air France-KLM, 9% de GOL -aunque va a dejar esa propiedad, y 49% de Virgin Atlantic, una compañía importante en el tráfico entre EEUU y Europa, y el 31% de Virgin es propiedad de Air France-KLM".

Y Delta tiene un Joint Business Agreement con Aeroméxico para tráfico México-EEUU, y con Air France-KLM y Virgin Atlantic para tráfico entre EEUU y Europa.

Por todo esto, consideran los empresarios de viajes en Chile, "la operación planteada por Delta y LATAM Airlines es competitivamente delicada" y "la mantención de acuerdos de código compartido o JBA de LATAM Airlines con British Airways e Iberia para tráficos con Europa la tornan más delicada aún".

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.